Cosa sono le obbligazioni finanziarie? Le caratteristiche e i rischi associati a questa soluzione di investimento.

Cosa sono le obbligazioni finanziarie? Le caratteristiche e i rischi associati a questa soluzione di investimento.Forse non molti sanno che Benjamin Franklin fu uno dei padri fondatori della Patria tanto da meritare l’apposizione della sua effige sulla banconota da 100 dollari USA e, a parte l’invenzione del parafulmine, è altresì noto per aver elaborato le 13 virtù per raggiungere la perfezione morale, un vero e proprio vademecum completo di monitoraggio dei progressi e quindi di una disciplina ferrea. Tra le massime a corollario di questo “libretto di istruzioni per il successo” c’è né una particolarmente che non bisogna mai dimenticare quando si investe in obbligazioni: “Un investimento in conoscenza, paga sempre il massimo interesse.”

Ma vediamo più nel dettaglio le obbligazioni, l’altra faccia del mondo investibile, che, come già ricordato, consta di 55mila miliardi di dollari (di cui 18 mila miliardi attualmente esprimono un rendimento negativo!) tra obbligazione societarie e governative. Sì, perché le tipologie sono molte ma soprattutto un aspetto, quello del merito creditizio , già visto per certi aspetti con il mutuo ritorna preponderante in questo caso sotto forma di rating.

Obbligazioni per tutti i portafogli ma attenzione al rating o rischio emittente

Prima di tutto occorre precisare che le obbligazioni, chiamate anche “bond”, sono titoli di debito che un’emittente offre sul mercato agli investitori per i quali queste costituiscono un titolo di credito che dà diritto al possessore di ricevere, secondo le modalità previste, gli interessi periodici (detti cedola) e la restituzione del capitale alla scadenza. Ad esempio, i KiwiBond sono i titoli di Stato della Nuova Zelanda emessi in valuta locale, il dollaro neozelandese.

L’emittente si finanzia la sua attività con l’emissione di obbligazioni indebitandosi esattamente come un risparmiatore o un imprenditore che chiede un mutuo alla Banca, ma in questo caso tutto avviene attraverso contrattazioni di mercato.

E se da un lato le famiglie e gli investitori istituzionali sono i principali investitori del comparto obbligazionario, gli emittenti possono essere di diverso tipo:

- Gli Stati sovrani: in questo caso il livello di affidabilità ed il merito creditizio sono maggiori rispetto a quelli di qualsiasi altro ente o società emittente che risiede nel Paese stesso, salvo garanzie straordinarie (come i BTP, Buoni del tesoro pluriennali, emessi dallo Stato italiano o i Treasury Bond emessi dagli USA);

- Gli enti sovranazionali, come la BEI, Banca Europea degli Investimenti, la World Bank, la Banca Mondiale, l’EBRD, la Banca Europea per la Ricostruzione e lo Sviluppo ecc., cioè tutti gli istituti internazionali costituiti e garantiti da comunità sovrastatali. Anche l’Unione Europea rientra tra questi. Le loro emissioni servono per raccogliere fondi che sono diretti ad investimenti per lo sviluppo economico di determinati Paesi o aree geografiche. In questo caso parliamo di supranational bond.

Per questi due tipi di emittenti la tassazione è agevolata al 12,5%, rispetto a quella del 26% che invece ricade sulle altre tipologie di obbligazioni che sono quelle emesse da :

- Banche ed istituzioni finanziarie: la vigilanza della Banca Centrale fa di questi emittenti dei soggetti sottoposti a controlli e obblighi di rendicontazione specifici anche per effetto delle direttive comunitarie applicate nel Paese;

- Società: le aziende che operano su diversi settori economici utilizzano le obbligazioni per autofinanziarsi con modalità più flessibili direttamente sul mercato;

Queste due tipologie di emittenti possono avere livelli di affidabilità molto diversi e quindi sono più esposti alla volatilità dei mercati.

Abbiamo citato più volte la parola livello di affidabilità che ci riporta al merito creditizio già visto parlando del mutuo, ma che in questo caso, per le obbligazioni, si sostanzia in una vera e propria classifica dei migliori e dei peggiori attraverso il rating, cioè la valutazione puntuale di solvibilità di un soggetto.

Nel caso delle obbligazioni si tratta di un giudizio sulla capacità di ripagare i debiti, quindi un aspetto fondamentale nella scelta dell’investitore. Vi sono società dedicate a rilasciare questa “classifica” di giudizi e le più famose sono: Moody’s, Standard & Poor’s e Fitch. Il giudizio più alto, che offre quindi la massima sicurezza per il capitale investito, è AAA (tripla A). Ovviamente AA (doppia A) sarà un livello più basso e allo stesso modo A (A singola) rispecchierà un’affidabilità inferiore. Dalla BBB (tripla B) si crea come uno spartiacque tra obbligazioni affidabili e quelle altamente speculative che si collocano tra la BB, quindi al disotto della BBB e l’area C dove il rischio di perdere il capitale è massimo.

Le obbligazioni senza rating sono obbligazioni a rendimenti molto elevati e meno diffuse (quindi maggiormente rischiose), ma dato l’elevato costo per ottenere un rating, a volte, anche società solide non hanno un rating di riferimento (vedi ad esempio il caso di Campari che a Settembre dell’anno scorso ha lanciato un’obbligazione per l'appunto senza rating).

Una volta compreso che emittente e rating sono molto importanti, anche se variabili da obbligazione a obbligazione, vi sono delle caratteristiche ricorrenti quando si acquistano che sono molto importanti e che sono il riferimento puntuale dell’operazione eseguita:

- Il valore nominale : è il capitale sottoscritto sul quale si calcolano gli interessi e che l’emittente si impegna a rimborsare a scadenza;

- La scadenza: è la data entro la quale viene restituito all’investitore il capitale iniziale. Si dicono comunemente obbligazioni a breve termine le emissioni sino a un anno, a medio termine quelle fino a 10 anni e a lungo termine quelle oltre i 10 anni.

- Il codice identificativo o ISIN (International Securities Identification Number): un codice internazionale alfanumerico di 12 caratteri le cui prime due cifre identificano il Paese di quotazione, (per l’Italia ITXXXXXXXXX)

- La cedola: è l’interesse periodico che viene pagato al possessore dell’obbligazione o obbligazionista.

La cedola può essere fissa o variabile: se fissa il tasso è stabilito a priori e viene remunerato trimestralmente, semestralmente o annualmente, mentre se variabile viene indicata, come nei mutui a tasso variabile, come uno spread su un indice o tasso ufficiale di riferimento. Ad esempio, il titolo BancaX FRN, Floating rate Note, Eur3M+0,90 30/06/2025, è un titolo bancario a tasso variabile che scade nel 2025 e paga uno spread/differenziale di 0,90%, o 90 punti base /bp, da aggiungere al tasso Euribor a tre mesi. Il valore definitivo della cedola, quindi, sarà dato dallo spread sommato al tasso (+0,90-0,511) =+0,389%.

Le obbligazioni posso essere acquistate appena emesse e quindi offerte al pubblico ad un prezzo prefissato “di lancio” (in questo caso si parlerà di acquisto sul mercato primario), oppure si possono acquistare in qualsiasi momento successivo sul mercato secondario.

Similarmente alle azioni, è evidente come siano diversi i rischi che si affrontano comprando delle obbligazioni. Tra i più importanti troviamo il rischio che deriva dall’andamento dei tassi di interesse (il quale genera le fluttuazioni dei prezzi di mercato), il rischio di credito o rischio emittente (che fa riferimento al rating sopra descritto), il rischio di liquidità (legato alla trattazione più o meno diffusa dell’obbligazione. Occhio all’ammontare dell’emissione perché sopra i 500 mln di euro l’emissione è considerata abbastanza liquida e quindi più facilmente vendibile) ed il rischio di cambio (quando si comprano obbligazioni in una divisa diversa da quella del portafoglio personale).

Nonostante ciò, generalmente occorre considerare che le obbligazioni sono meno rischiose delle azioni perché la posizione di creditore dell’obbligazionista è ben diversa che quella dell’azionista che partecipa pienamente al capitale di rischio dell’azienda, come ben spiegato nel precedente articolo. Ma non sempre è così!

Il rischio di fallimento sta nei dettagli…

Abbiamo cercato di destreggiarsi tra caratteristiche fondamentali, tipologie di emittenti e di rischio, ma vi è un ulteriore livello distintivo tra le obbligazioni che incide direttamente sul rimborso a scadenza, modificando o meglio riducendo una delle prerogative dell’investimento obbligazionario e avvicinandolo quindi di più alle azioni, come detto più rischiose.

Abbiamo descritto le obbligazioni standard con rimborso a scadenza, ma di fronte al rischio di insolvenza e quindi di default o fallimento dell’emittente, occorre fare attenzione alle caratteristiche finanziarie e patrimoniali del prodotto. Infatti, l’emittente, di fronte ad un fallimento, risponde, nelle procedure fallimentari ordinarie, con il proprio patrimonio liquidando le attività di bilancio.

Quindi se l’obbligazionista possiede:

- Obbligazioni senior ordinarie o plain vanilla, che possono essere a tasso fisso o variabile, e a loro volta possono essere secured o unsecured (cioè direttamente legate o meno a garanzie reali), sarà comunque un creditore prioritario o primario;

- Obbligazioni subordinate, il pagamento degli interessi ed il rimborso del capitale in caso di fallimento dipenderanno dalla soddisfazione dei creditori primari e quindi le obbligazioni renderanno di più poiché il rischio creditizio è maggiore. Le banche molto spesso ricorrono a questo tipo di obbligazioni che si distinguono per rischiosità dall’alto con le cosiddette obbligazioni Tier 1 per cui il possessore viene rimborsato con priorità sugli azionisti, ma in coda a tutti gli altri creditori, mentre Upper Tier 2, Lower Tier 2 e Tier 3 sono le classi di subordinazione meno rischiose.

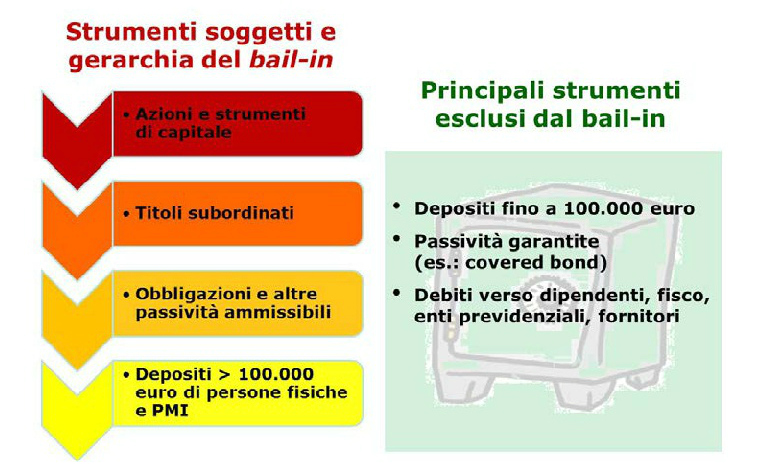

Questa “gerarchia” o ordine di priorità per gli emittenti bancari si ritrova perfettamente raffigurata nella normativa europea 2014/59 BRRD (Banking Recovery and Resolution directive), attuata dal 2016 e anche detta del Bail-in, che compie cinque anni.

Bail-in vuol dire salvataggio interno, ovvero si riferisce alla gestione del salvataggio delle banche per non farlo ricadere sui contribuenti alimentando nuovo debito pubblico. La normativa, tra le altre cose, prevede che:

- i Fondi di Garanzia dei Depositi non vengono più coinvolti nelle crisi bancarie;

- L'adozione di misure di urgenza per ricapitalizzare la banca o coprire le perdite (come ridurre il valore azionario oppure quello dei crediti e come quelli delle imprese tra, cui le obbligazioni stesse, senza eccedere le procedure ordinarie).

Nota Bene: il rischio di default si trasferisce così anche sull’obbligazionista, oltre che sull’azionista, ed i correntisti con depositi superiori ai 100mila eur.

Fonte: Banca d’Italia

Un mercato record per i titoli di Stato, che si rinnova e guarda al futuro: le novità dei Green Bond

Se la complessità può scoraggiare molti investitori che non riescono a destreggiarsi tra mercati obbligazionari internazionali sempre più ampi, c’è però un punto fermo che rimane: il mercato dei titoli di Stato. Sì, perché l’ingente debito del nostro Paese a fine 2020 ha superato i 2.569 miliardi, pari a 98mila eur a famiglia e al 143,5% di debito pubblico rispetto al PIL, con un picco del 154, 2% nel primo trimestre 2020. Insomma, in termini di virtuosismi di bilancio, siamo penultimi solo dopo la Grecia che aveva sfiorato il 200% nell’UE, e pure penultimi nei Paesi G20, ove il peggiore è il Giappone, con il 240% di debito/PIL.

Green Bond e Social Bond per la ripresa

Siamo tutti consapevoli che l’impegno dell’Unione Europea per essere leader globale contro il cambiamento climatico e a favore della transizione verso un’economia climate neutral sia il focus lanciato con il Green Deal europeo, presentato dalla Presidente della Commissione europea Ursula Von der Leyen l’11 dicembre 2019.

Con il Green Deal l’Ue ha stabilito obiettivi ambiziosi: ridurre le emissioni di gas serra (GHG) di almeno il 50% rispetto al 1990 entro il 2030, raggiungere la “climate neutrality” entro il 2050 e realizzare una transizione “giusta e inclusiva” che non lasci nessuno indietro. Tali obiettivi rivedono al rialzo quelli già posti dall’Unione in attuazione degli accordi sul clima di Parigi, denominati COP25. E così il 37% dei fondi europei attesi per quest’anno nel Piano denominato Next Generation Funds dovranno essere destinati alle questioni climatiche.

Tra le novità dell’era pandemica c’è il massiccio ricorso da parte dell’UE a due tipologie di obbligazioni che ricadono nei cosiddetti investimenti sostenibili: le obbligazioni Social (Social Bond) e obbligazioni Green (Green Bond):

- Le obbligazioni Social sono titoli di debito i cui proventi sono destinati ad attività sociali o progettualità svolte verso aree o settori che versano in difficoltà finanziarie (come ad esempio le obbligazioni emesse per la “cassa integrazione europea”, dette obbligazioni SURE);

- Le obbligazioni Green sono titoli di debito emessi per finanziare progetti con un’impronta “verde” e raccolgono capitali che verranno investiti, ad esempio, nella costruzione di centrali eoliche, in campagne di sensibilizzazione sull’utilizzo sostenibile dell’acqua o alla lotta alla crisi ambientale.

Il 1 Febbraio, il Ministero dell’Economia e delle Finanze ha emanato le linee guida per l’emissione di titoli di Stato Green e il primo BTP (Buono del Tesoro poliennale) GREEN ha debuttato l’8 Marzo con un'emissione di 8,5 mld di euro a 24 anni, una richiesta di oltre 80 miliardi, con cedola 1,5% e scadenza 29 Aprile 2045 Isin IT0005438004, quotato sui listini della Borsa italiana.

Nel complesso, gli investimenti all’insegna della consapevolezza ambientale e della sostenibilità non sono legati solo all’idea di mitigare il rischio, anzi offrono anche un’opportunità di diversificazione. Così la domanda di green bond ha visto una crescita costante in questi anni per le finalità che li legano agli investimenti in settori e aziende sostenibili.

Le obbligazioni verdi, sostenibili e sociali, rappresentano quindi un modo interessante per diversificare con una finalità di impatto socio-economico che attrae interesse anche nella generazione Millenials degli investitori interessati ai passaggi generazionali di importanti patrimoni famigliari nel mondo. Ma dedicheremo a questo ambito un approfondimento più specifico.

Conclusioni

Così, quando sentiamo che la Commissione Europea emetterà obbligazioni per 150 mld di eur all’anno da qui al 2026, con un mix tra scadenze a breve, medio e lungo termine (quindi da 1 a 30 anni) per finanziare la ripresa dell’economia dell’UE minata dalla crisi causata dalla pandemia sino ai 750 mld di euro prestabiliti dal piano Next Generation, possiamo ben comprendere come questo enorme prestito sia cruciale per per il futuro anche del nostro Paese. A sottoscriverlo saranno diffusamente sia investitori istituzionali che “retail” (al dettaglio o risparmiatori non professionali). Tra l’altro, almeno il 30% saranno Green Bond ed i fondi raccolti saranno distribuiti direttamente ai Governi e attraverso il bilancio comunitario.

Ora che sappiamo un po’ meglio di cosa si tratta di fronte alla penuria di titoli con rendimento di mercato possibilmente in positivo, liquidi, si auspica che la competizione con il mercato delle emissione sovrane in dollari USA aumenti la possibilità di diversificazione e di scelta per dei portafogli a prova di “scossoni”. Mai innamorarsi dei rendimenti, restiamo focalizzati sulle finalità e su tutte quelle informazioni utili a favorire maggiore efficacia nella propria gestione finanziaria.

Foto apertura: tolikoffphotography/123RF